Quel PER choisir ?

Le Plan Épargne Retraite (PER) est un compte d'épargne spécial créé par l'État français (loi Pacte de 2019) destiné à augmenter vos revenus à la retraite. Son but est de vous aider, en vous accordant une réduction d'impôt, à mettre de l'argent de côté pour votre retraite.

Avec plus de 11 millions de souscripteur le PER est aujourd'hui un outil essentiel pour sécuriser son avenir, notamment pour ceux qui paient beaucoup d'impôts sur le revenu.

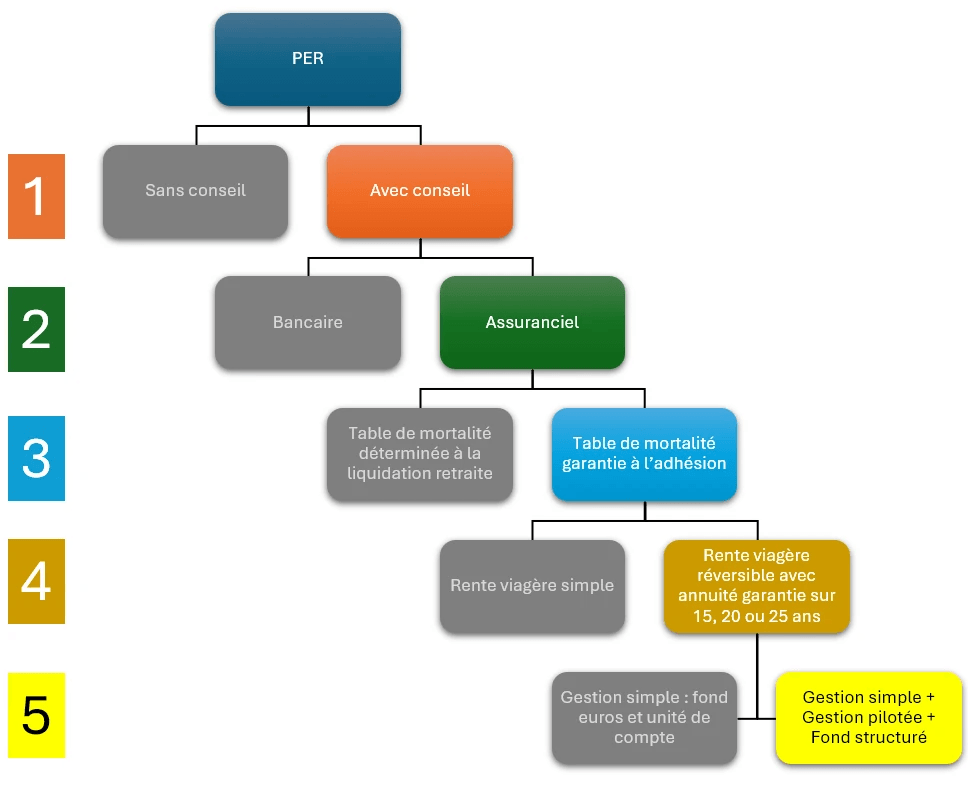

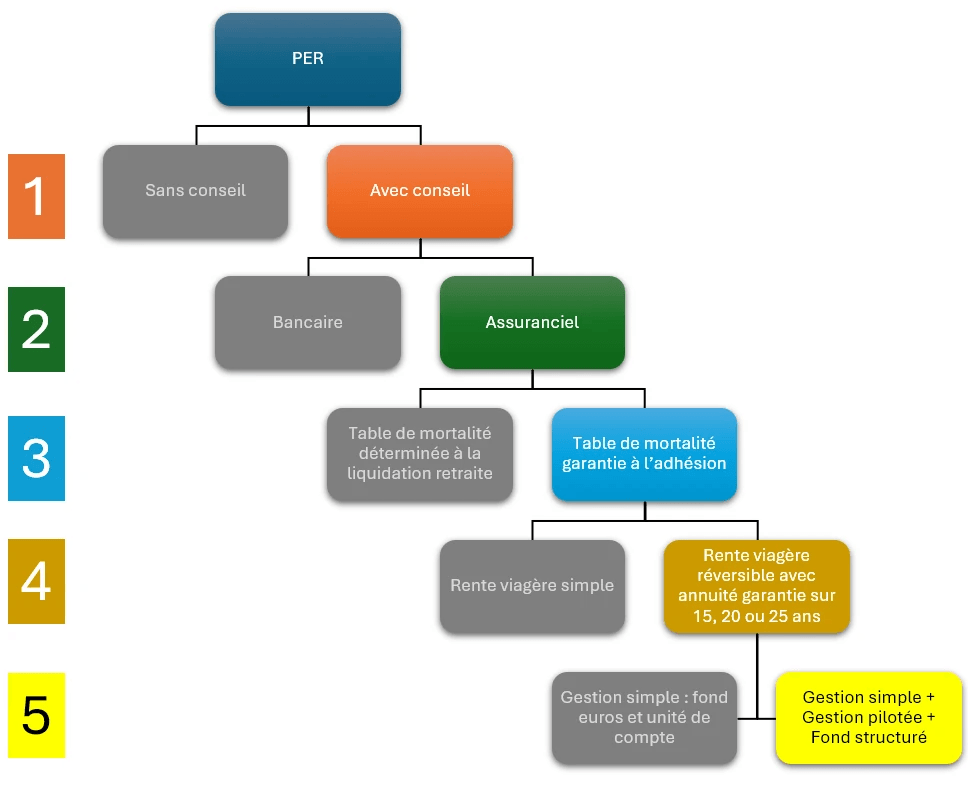

Pour choisir le PER le plus adapté pour vous, nous avons retenu cinq critères pour vous guider.

Cinq critères pour choisir

1. PER avec ou sans conseil

Le conseil d'un expert acrédité (conseiller en gestion de patrimoine, courtier indépendant, notaire, etc.) vous apporte :

- Une analyse fiscale et patrimoniale personnalisée

- Une comparaison objective des produits du marché (notamment sur les frais, les rendements, mais aussi sur toutes les clauses d'un contrat)

- Une stratégie adaptée à vos objectifs (retraite, transmission, fiscalité)

Les offres en ligne peuvent être séduisantes, mais ces sites ne prennent pas en compte l'ensemble de votre situation patrimoniale et vos motivations profondes ni anticiper toutes les implications fiscales et successorales de vos décisions. Par ailleurs les produits haut de gamme ne sont généralement pas disponibles en ligne.

Le conseil d'un expert permet aussi de démystifier les clauses techniques et d’éviter des erreurs coûteuses.

2. PER assuranciel ou bancaire ?

Pour un PER bancaire, en cas de faillite de la banque, les avoirs du PER bancaire sont exposés au risque de perte partielle, le plafond de garantie étant limité à 100 000 € par déposant.

Au contraire, le PER assuranciel est juridiquement un contrat d’assurance-vie :

- Les fonds sont hors bilan de l’assureur

- Ils sont protégés même en cas de défaillance de l’assureur

- Ils bénéficient d’une garantie spécifique via le Fonds de Garantie des Assurances de Personnes (FGAP)

Le PER assuranciel permet aussi une transmission optimisée en cas de décès, avec des abattements fiscaux spécifiques.

3. PER avec table de mortalité garantie à l’adhésion ou pas ?

Une table de mortalité permet de calculer combien de temps, en moyenne, une personne va percevoir sa rente viagère.

Par exemple : vous avez 100 000 € à la retraite :

- Si l’assureur estime que statistiquement vous vivrez encore 20 ans → rente annuelle = 5 000 €

- Si l’espérance de vie passe à 25 ans → rente annuelle = 4 000 €

Si votre contrat considère une table de mortalité "déterminée à la liquidation", vous risquez une rente plus faible en cas d'augmentation de l’espérance de vie.

Au contraire, si la table de mortalité est garantie à l’adhésion, vous verrouillez les conditions de calcul dès aujourd’hui, ce qui vous sera avantageux si l’espérance de vie moyenne continue à augmenter.

4. PER avec rente viagère réversible avec annuité garantie ou pas ?

Une rente viagère "simple" cesse au décès du titulaire, sans rien pour les proches : le capital devient la propriété de la banque ou de l'assureur.

Au contraire, une rente réversible permet à un conjoint ou à un autre bénéficiaire de continuer à percevoir une partie de la rente.

De plus, un PER avec annuité garantie sur 15, 20 ou 25 ans assure que la rente sera versée pendant une durée minimale, même en cas de décès prématuré.

En choisissant un PER avec rente viagère réversible avec annuité garantie vous protégez votre conjoint ou vos enfants. Le montant de la rente dépendra des garanties qui lui sont liées. Votre conseiller est là pour vous aider.

5. PER avec gestion simple ou pilotée ou fonds structurés ?

- La gestion libre vous permet de choisir vous-même les supports (fonds euros, unités de compte).

- La gestion pilotée adapte automatiquement votre allocation selon votre horizon de retraite et votre profil de risque.

- Les fonds structurés offrent des solutions hybrides : protection partielle du capital + potentiel de performance.

Il existe des PER où vous pouvez commencer en gestion pilotée, puis passer en gestion libre, ou intégrer des fonds structurés pour dynamiser votre épargne sans prendre de risques excessifs.

Votre conseiller saura vous proposer les fonds dont la rentabilite et la sécurité sont les mieux adaptés pour vous et vous accompagnera dans vos choix.

En ouvrant un PER

- Vous payez moins d'impôts

Chaque fois que vous versez de l'argent sur votre PER, vous pouvez le déduire de votre revenu imposable. Résultat : vous faites des économies immédiates sur votre impôt sur le revenu (dans la limite autorisée). C'est le plus gros avantage du PER. - Vous décidez des versements

Vous avez la liberté de déterminer le montant et la fréquence de vos versements sur le PER. Vous pourrez accéder à ces fonds lors de votre retraite ou en cas d'événements marquants de votre vie. - Votre PER fructifie

Votre épargne est investie sur des fonds dans le but de vous rapporter de l'argent (voir ci-après : Comment est placé votre argent). - Vous augmentez votre retraite

Quand le moment de la retraite arrive, vous décidez comment récupérer votre épargne :

- En capital : Vous recevez la totalité de la somme en une seule fois.

- En rente : Vous recevez un revenu régulier (comme un salaire) jusqu'à la fin de votre vie.

- Ou un mélange des deux.

Votre épargne est investie sur différents fonds

Vous avez le choix entre :

- Des placements sécurisés (fonds en euros) : Votre capital est garanti, vous ne perdez pas d'argent, mais les gains sont faibles.

- Des placements dynamiques (unités de compte) : Votre argent est investi dans des actions, des obligations ou de l'immobilier : le potentiel de gain est bien plus grand, mais vous prenez un risque de perte.

Seul le conseil d'un expert peut vous aider dans votre choix pour trouver le bon compromis que vous cherchez entre sécurité et performance.

Avec Conseil Epragne Retraite, vous pouvez accéder au top en matière de placement : le placement structuré.

- Vous payez moins d'impôts

Nos solutions sont régulièrement récompensées

Pensez à transférer vos contrats existants

Tous les contrats de PER ne sont pas pertinents pour vous ! Vous pouvez demander à votre conseiller de transférer votre PER vers un PER plus performant pour diminuer vos frais et avoir une gestion optimisée de votre épargne retraite.

Conseil Epargne Retraite

Des solutions haut de gamme à coûts optimisés pour l'Épargne Retraite

Statut légal

- N° Siret : 91936875300019

- N° ORIAS : 22007157

Vos coordonnées

© 2025-2026 Conseil Epargne Retraite. Tous droits réservés.